¿Libertad Financiera? ¿Existe tal cosa o es un espejismo, una leyenda urbana? La verdad es que nunca ha habido tantas personas centradas en mejorar su independencia financiera.

¿Has oído hablar del movimiento FIRE?

Yep, Financial Independence Retire Early (Libertad financiera & Jubilación anticipada)

Es una tribu de personas que buscan jubilarse a los 40 años gracias a una combinación de una vida de super ahorradores e inversiones a muy largo plazo.

Personas que apuestan por vivir una vida distinta. Atípica.

De algunas forma, unos inconformistas que quieren salir del Matrix, el metro- trabajo-sueño.

En este post voy a tratar de abordar este tema de la libertad financiera de forma seria y práctica.

¿Qué es la libertad financiera?

El término libertad financiera se hace famoso al publicarse el Best Seller Padre Rico, Padre Pobre por de Robert Kiyosaki, en 1997.

Pero empezamos mal, porque resulta que no hay consenso sobre lo que es la libertad financiera.

Según la Wikipedia:

“La libertad financiera, se puede definir como la capacidad de un individuo de cubrir todas sus necesidades económicas sin que para ello tenga que realizar ningún tipo de actividad.

Relacionado con la libertad financiera se utiliza el término ingreso pasivo como aquella fuente de ingreso que no requiere de actividad para recibirla por parte del beneficiario.”

Dicho de otro modo, es la capacidad que tiene uno de dejar de trabajar y seguir generando ingresos sin la presencia física de la persona. Esta capacidad debe asegurar 2 cosas esenciales:

- Costear el estilo de vida que haga feliz esta persona. Sea cual sea este estilo de vida.

- Devolverle tiempo a esta persona, de tal forma que pueda disfrutar de las 5 libertades más importantes para el ser humano: libertad de tiempo, libertad de ubicación, libertad de dinero, libertad de relaciones y libertad de propósito.

Así que ya lo entiendes.

La libertad financiera es un concepto íntimo que va a depender de los sueños y gustos de cada uno.

Cuando uno es libre financieramente, se le abre un mundo de opciones:

- Trabajar sin sueldo

- No trabajar 20 años antes de la edad de la jubilación oficial

- Irse 12 semanas de vacaciones al año, todos los años

- No tener que mirar la cuenta bancaria porque existen sistemas que vuelven a generar estos ingresos, mes a mes. Sistemas que no te esclavizan, exigiéndote intercambiar tu tiempo por dinero.

- Seguir aumentando su impacto en el mundo y de paso su capital económico.

- Disfrutar todo el rato de lo que más le gusta.

Visto de esta forma, aunque parezca algo idílico, es normal que este concepto de la libertad financiera esté generando tanto interés en la gente.

Hablamos de vivir una vida épica lejos de toda preocupación financiera.

De hecho, a menudo, se habla de la pirámide de la libertad financiera.

Los 11 niveles de la libertad financiera

Existen 3 etapas principales:

- La seguridad financiera: ahí dónde lucha la mayoría de los mortales, con problemas para terminar el mes y ahorrar algo.

- La independencia financiera: en esta etapa has llegado a un equilibrio que te permite vivir una vida agradable, pero tus sistemas no son pasivos y no has acumulado suficiente capital para dejar de trabajar más que un par de meses.

- La libertad financiera: tienes suficiente capital para dejar de trabajar, vivir del rendimiento de tu capital y ser capaz de no erosionar este capital demasiado rápido. Si lo deseas, puedes jubilarte, o dedicarte a lo que más te gusta sin necesitar un sueldo.

Yo prefiero ver una escalera con 11 pasos que te van a conducir a la libertad financiera más absoluta:

Empecemos con los niveles más bajos, los de la seguridad financiera:

Nivel 1 – No llegar a fin de mes o vivir a crédito

Trabajar para pagar los gastos de tu estilo de vida, sin permitirte apenas ningún lujo. No poder terminar el mes porque siempre te falta algo. Es el día a día de muchas personas, infelizmente.

Nivel 2 – Ahorrar algo

Llegas a fin de mes, y ahorras algo cada mes. Te vas de vacaciones. Pero tus ingresos dependen de tu tiempo, porque te has puesto al servicio de un tercero (trabajo por cuenta ajena).

A partir de este nivel, entras en la etapa de la independencia financiera

Nivel 3 – Dejar tu trabajo por cuenta ajena

Es un paso importante en tu proceso de liberación. Empiezas a trabajar para ti mismo. Controlas tu tiempo y has destrozado el tope de ingresos que existe cuando trabajas por cuenta ajena.

Obviamente, la idea es que, junto con el control de tiempo, tus ingresos no bajen en esta transición. No siempre es el caso…

Nivel 4 – Libertad de tiempo

En este caso, ya no necesitas trabajar 40 horas a la semana. Sigues intercambiando tu tiempo a cambio de una tarifa, pero te has transformado en un profesional valorado en tu nicho de mercado, y con 25 horas a la semana logras suficiente dinero para costear tu estilo de vida.

Nivel 5 – Activar ingresos pasivos

Es una etapa fundamental hacia la libertad financiera. Empiezas a activar ingresos más pasivos:

- Poner un equipo de colaboradores a trabajar en tu negocio

- Rendimiento de tus inversiones

- Rentas inmobiliarias

- Ingresos recurrentes online

- Etc…

Estás creando los primeros sistemas que ya no dependen de tu propio tiempo.

Nivel 6 – Acumular suficiente para anticipar una jubilación frugal

Llevas años acumulando capital, y tienes suficiente para vivir de una renta de 2.500€/mes.

Sacando un 4% del capital para vivir y consiguiendo un 4% de rentabilidad sobre tu capital restante, consigues mantener este equilibrio y ya no necesitarías trabajar hoy.

A partir de este nivel entras en el mundo de la Libertad Financiera

Nivel 7 – Ser rentista y vivir bien

Dependerá de tu visión de un estilo de vida perfecto, aquí tienes más opciones. Tu renta mensual es más alta y te permite darte caprichitos, 12 meses al año.

Nivel 8 – Vivir una vida épica

Te dedicas a tachar elementos en tu lista de deseos, la famosa “bucket list.” ¡Y tu intención es de no dejar a ningún ítem sin tachar!

Nivel 9 – Generar mucho más de lo que puedes gastar

Según Forbes, hoy en día, hay 2.100 billonarios en el mundo. Unos 1.500 son “Self Made”, se han hecho a sí solos, desde la nada.

Y a estos multimillonarios, tenemos que sumar los casi 18 millones de millonarios que cuenta el mundo, según un estudio reciente del Boston Consulting Group.

Estos 18 millones de millonarios (junto con los más rico, los billonarios), suman el 45% de todas las riquezas del planeta. Son un 0,2% de la población de la Tierra hoy (unos 7.700 millones de habitantes).

Quieras o no verlo, es obvio que hay un problema de repartición de riqueza en el mundo.

Tiene que ver con el sistema con el que el mundo gira, el sistema capitalista.

Más que con el sistema en sí, el problema está en los incentivos que condicionan los resultados del sistema.

Nivel 10 – Dejar de cobrar un sueldo

¿Has oído hablar del “club del 1$ Salary”? Son CEO que cobran 1 dólar de sueldo (bueno, y un motón de compensaciones también). Pero la idea está aquí. Trabajo, pero no necesito este sueldo. Mi contribución es mi legado para esta compañía primero, y la sociedad luego.

Nivel 11 – Donar tu fortuna

Es una práctica común en el mundo anglosajón. Una herejía en el mundo latino. Devolver a la vida lo que te ha dado, en vez de legar tu fortuna a tus herederos. Para mí, es un acto final de una rebeldía profunda. La idea de redistribuir esta riqueza al sistema, para ponerlo a disposición de los que realmente quieren crear estas riquezas. No los que gestionan patrimonios que han creados sus ancestros. ¡Olé!

Como puedes ver, si quieres llegar a la cumbre de esta montaña que es la libertad financiera, es probable que como los gatos necesites 7 vidas.

Pero como solo tienes una, voy ahora a presentarte las principales palancas que hay detrás de la libertad financiera, para que puedas entender mejor la dinámica de los números.

¡Y así acelerar tu proceso de liberación financiera!

Las 5 métricas claves en el cálculo de tu libertad financiera y los ingresos pasivos

No puedes plantear ningún plan serio de independencia financiera si no conoces tus números.

Estas son las 5 métricas más importante que componen la libertad financiera:

#1 – Tus ingresos anuales netos de IRPF

Es un parámetro clave en efecto, porque determina la velocidad a la que vas a poder progresar.

Hablamos de ingresos netos de impuestos del trabajo (IRPF). Si estás casado, tienes que contemplar los ingresos netos anuales del hogar.

Es más fácil independizarte en pareja, siempre y cuando no tengas muchos hijos que educar.

#2 – Tu capital actual

Otro dato importante, en efecto. Representa tu capacidad actual a poner tu dinero a trabajar para ti y activar un flujo de ingresos tipo renta.

Algunos ya tenéis un capital. ¡Genial!

Si lo ves pequeño, date cuenta de que muchos arrancan su camino hacia la libertad financiera sin capital y con deudas.

#3 – La tasa de ahorro

Estamos hablando de tu capacidad ahorrativa recurrente.

Para muchas familias 0%. 10% es un dato común. 40% un dato sobresaliente (y muy poco frecuente).

A mayor presión sobre los sueldos (sueldos bajos como es el caso en la economía española), menor es la capacidad ahorrativa de la gente.

La mejor forma de incrementar tu tasa de ahorro es de incrementar tus ingresos. ¿cómo? Emprendiendo.

#4 – La rentabilidad anual de tu capital

De 0 a 8% anual. Un 4% anual es una tasa estándar en fondos indexados con una gestión pasiva por tu parte.

Por supuesto que puedes obtener rendimientos más altos, pero la gestión de tu capital te consumirá más tiempo y no te garantiza mejores resultados que una cartera pasiva equilibrada a largo plazo.

Puedes petarlo durante 3 años y luego darte un batacazo que tardarás 10 años en recuperar. Y ojo con las comisiones ocultas.

Cuando hablamos de un 4%, es un 4% real, comisiones pagadas.

#5 – La tasa de retirada de tu capital

Se estima normalmente al 4% anual. Si empiezas tu jubilación hoy, tendrás 25 años por delante, consumiendo un 4% del capital cada año (100/4=25).

25 años es una jubilación a los 60 y una muerte a los 85 años. Un escenario plausible.

Aquí hay que balancear la retirada de capital (4% año) con los rendimientos del capital (4% año sobre el capital restante). La jugada es de poder vivir sin consumir demasiado capital. O de consumirlo de forma lenta.

¿Cómo de lento?

Depende de cuántos años tengas prever de vivir.

Pero si te jubilas a los 40 y quieres vivir de las rentas hasta los 85 años, necesitas capital para 45 años, no 25.

El cálculo cambia.

La dificultad de hacer previsiones a largo plazo

La dificultad de todos estos cálculos es mantener estables estas métricas a lo largo de los años.

La vida, por esencia, no es segura ni estable. A lo largo de la vida es probable de que te encuentres con accidentes como:

- El paro

- Una enfermedad

- Unos hijos

- Un cambio en la estructura familiar del hogar

- Una crisis financiera

- Una guerra

- Un cataclismo

Aún así, frente a un futuro tan incierto, lo correcto es hacer planes a muy largo plazo y conocer tus números.

Veamos cómo bailan estos números, haciendo un par de simulaciones.

¿Cuánto necesitas invertir hoy para ser libre financieramente durante 25 años?

Es un cálculo muy fácil si no cambia tu situación familiar:

Gastos Mensuales * 12 meses * 25 años

Por ejemplo, si te gastas 2000€/mes, son 24k€/año.

Hablamos de un capital de unos 600k€ de capital.

Quizás pueda funcionar este cálculo para un soltero de oro, pero una familia gasta más que estos 2.000€/mes.

Vemos que la cifra objetivo de 1 millón de euros de capital aparece a lo lejos como bastante razonable.

Así que antes de preocuparte por tu jubilación, deberías obsesionarte en crear un capital grande, en el tiempo más corto posible.

¿Cuál es el efecto de la tasa de ahorros anual?

Vale para responder a esta pregunta, tenemos que usar una calculadora y fijar algunos números:

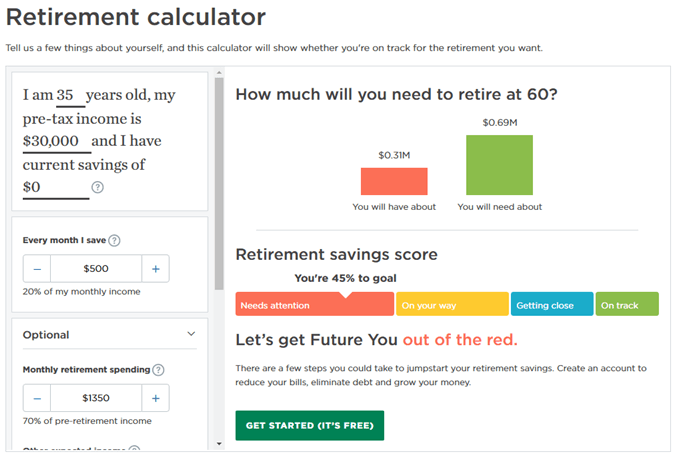

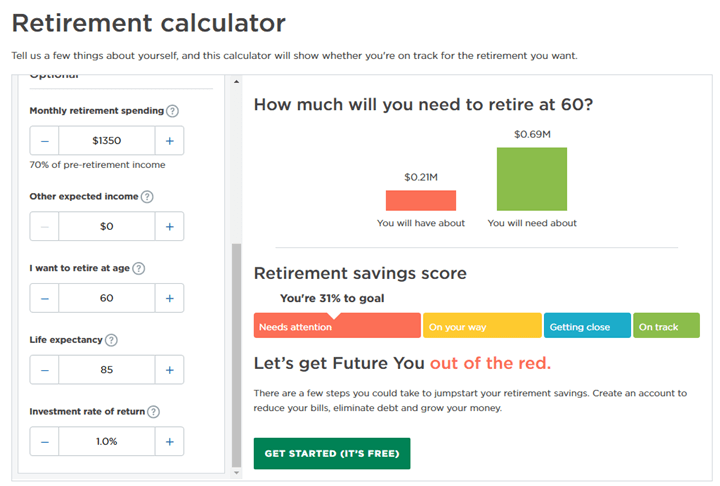

Vamos a estudiar un caso de una persona que gana unos 30.000 €/año, libre de IRPF – No tiene capital. Tienes 35 años hoy y quieres jubilarte a los 60, dentro de 25 años.

Esto le dejaría a uno 1.350€ de renta mensual en su jubilación (sin contabilizar la pensión del estado). Un 70% de lo que cobra actualmente.

Tasa de retirada del capital del 4%, tasa de rendimiento del capital 4% también.

Esperanza de vida, 85 años, el promedio para los hombres.

La calculadora nos dice que necesitamos un capital de 690.000€ antes de poder jubilarnos (la barrita vertical verde a la derecha).

PD: Si estás casado y crees que tu situación familiar no va a cambiar, tienes que hacer este mismo cálculo para el total de ingresos del hogar.

Veamos ahora el efecto de la tasa de ahorros en esta simulación:

- Si tan solo ahorras un 10% de lo que ganas hoy –> Vas a acumular un capital de 150.000€ a los 60 años siguiendo esta misma dinámica. Es un 22% del objetivo deseado. Necesitas ingresar más para ahorrar más, si quieres ser libre financieramente.

- Con un 20% de ahorro mensual –> Capital del 310.000€ a los 60 años. Un 45% del objetivo de 690.000€.

- Con un 30% de ahorro mensual –> Capital del 460.000€ a los 60 años. Un 67% del objetivo de 690.000€.

- Con un 40% de ahorro mensual –> Capital del 620.000€ a los 60 años. Un 89% del objetivo de 690.000€

Como puedes ver, el impacto de tu capacidad de ahorro es brutal.

Multiplica tu tasa ahorrativa por 2, duplica el capital generado en el mismo periodo de tiempo, unos 25 años, en este caso.

Pero no te olvides con son 25 años de vida casi espartana que te esperan antes de poder “disfrutar” de tu jubilación.

¿Cuánto estás dispuesto a “putear” tu día a día hoy para vivir un futuro mejor?

Cada uno tendrá una respuesta propia a esta pregunta.

Pero este es el secreto de la fórmula que te lleva a la libertad financiera.

Ahorrar todo lo que puedes e invertir lo que ahorras a largo plazo para obtener una rentabilidad pasiva razonable.

¿Y qué pasaría si solo ahorrases, sin invertir en los mercados?

Veámoslo…

¿Cuál es el efecto de no invertir tus ahorros en fondos?

Lo primero de lo que tienes que darte cuenta es que, de facto, pierdes dinero con la inflación, aunque no lo sepas. Si dejas tus ahorros dormir en el banco, cerca del 1% de tu capital anual se esfuma.

Y si dejas tu dinero en bonos del estado – la inversión más segura que haya el rendimiento baja a 1% o menos.

En el gráfico anterior, con una tasa de ahorros del 20% y unos 4% de rentabilidad, acumulabas a los 60 años un capital de 310.000€

Bajando la rentabilidad al 1%, tu capital se ha reducido unos 100.000€.

De nuevo el impacto es brutal y pierdes unos 14 puntos de cara al objetivo marcado. Vas a necesitar aportar más o lo mismo durante muchos más años.

La buena noticia, es que existen fondos indexados pasivos que te permiten llegar al 4% de rentabilidad sin apenas esfuerzos.

Con lo cual, de nuevo, la clave estás en hacer crecer tu capital lo suficiente, porque existen productos financieros para inversores tranquilos, que nos permiten conseguir la contribución del rendimiento del capital esperado, sin necesidad de gestionar de forma activa nuestro capital.

De camino a la libertad online: La relación entre libertad financiera y los ingresos pasivos

Como lo has entendido, es importante que seas capaz de escalar tus ingresos, sin que estos ingresos dependan de ti.

¿Por qué?

Primero porque podrás generar más construyendo sistemas que no dependen de tu tiempo.

Pero también porque podrías mantener estos ingresos pasivos mientras disfrutas de tu jubilación.

En efecto, si sigues generando unos 1.000€/mes de ingresos 100% pasivos, pues tu estilo de vida de jubilado acaba de mejorar bastante.

Lo fundamental es que entiendas que estos ingresos deben de ser 100% pasivos.

Si quieres jubilarte a los 40 años, este tema no es tan importante, porque tu energía está a su tope a este edad. Pero es probable que tu nivel de energía a los 60 años habrá bajado. De ahí la importancia clave que estos ingresos sean ingresos pasivos.

Así que todos los rendimientos pasivos deberían interesarte sumamente:

- Salirte de las operaciones de tu negocio y poner un equipo a trabajar para ti. In fine, podrías vender tu empresa y acumular de golpe un enorme capital. Échale un ojo a este artículo si te interesa vender tu empresa en algún momento.

- Dividendos de otras participaciones que puedes tener en empresas.

- Intereses y dividendos procedentes de tus inversiones.

- Rentas por el alquiler de inmuebles (pisos, parkings, etc).

- Ingresos recurrentes online: publicidad, afiliación, productos pasivos. Te doy unas cuantas ideas sobre estos temas en este post, este o este otro.

- Royalties y derechos de autor procedentes de la venta de libros o similares. Más sobre este tema aquí.

Ya que entiendes los fundamentos, te propongo pasar a la acción ahora.

Empiezo con una hoja de ruta probada de 6 sencillos pasos.

¿Cómo conseguir la libertad financiera? Mi método probado en 6 pasos

Voy a tratar de darte una hoja de ruta para poder empezar esta ruta que te va a llevar hacia la independencia financiera.

Paso 1: Aprende a gestionar el dinero

Si no tienes plan, el dinero tomará control de tu vida. O mejor dicho, la falta de dinero, porque se va a esfumar todos los meses de forma consistente, sin que ahorres nada.

¿Por qué?

Porque si bien es cierto que nos educan para generar dinero con un trabajo, nadie nos enseña cómo gastarlo, conservarlo o hacerlo crecer con rendimientos del capital.

La verdad es que el 90% de la población vive en un estado semiconsciente de inseguridad financiera, con problemas para cerrar el mes y/o algún que otro crédito de consumo. Dicho de otro modo, se gastan más que lo que ganan.

Catástrofe asegurada en el futuro.

Si vives a crédito, no puedes construir abundancia económica en tu vida.

Debes ser estratégico con el dinero que produces y asignarle un uso concreto.

Lo cual presupone 2 cosas:

- Haber definido tu estrategia financiera a corto & largo plazo.

- Hacer una monitorización regular, al menos una vez al mes, para ver cómo estás implementando esta estrategia, y reajustar las partidas de gastos en función de la realidad de tu consumo y/o de accidentes de la vida (un coche roto, la pérdida de un empleo, un divorcio, etc.).

Paso 2: Limpia tus finanzas personales

Cuando vas a empezar a monitorizar tus finanzas de forma activa, te vas a dar cuenta de que has cometido errores en el pasado.

Pues lo primero que tienes que hacer en tu plan hacia la libertad estratégica es pagar todas tus deudas y de dejar de generarlas.

El concepto base de la Libertad Financiera es de no tener que trabajar, pero si el 30% de lo que generas se asigna al pago de la deuda (intereses de tu tarjeta de crédito, una hipoteca o un préstamo para irte a estudiar a EE.UU. durante 1 año, etc.), pues tus cálculos serán erróneos. Y necesitas generar al menos un 30% para seguir en línea con el plan que habrás dibujado para salirte del sistema y vivir la vida según tus propios términos.

Paga primero las deudas de tu pasado.

Aunque duela y mucho…

Paso 3: Elige tu carrera de forma estratégica

La ecuación de la Libertad Financiera se basa en 2 palancas esenciales:

- Lo que ganas libre de impuestos al año

- Lo que te gastas al año

La idea es incrementar tu generación de ingresos y, a la vez, mantener un estilo de vida frugal, para disparar tu tasa de ahorros hacia un mínimo de 30 o 40%

Cuando optimizas gastos, tienes un tope máximo. El 100% de lo que te gastas. Tope al que solo llegarás cuando te hayas muerto. Así que como puedes ver, rápidamente, te encuentras limitado optimizando gastos.

Al contrario, la generación de ingresos es ilimitada, siempre y cuando decides no regalar tu tiempo trabajando por el sueño de un tercero. Si emprendes, coges las riendas de tu vida profesional, y de repente, tus ingresos anuales pueden dispararse.

Veamos un par de casos muy distintos:

#1 – Un camarero en el centro de Madrid

- Sin formación. Trabaja para un tercero. Es sustituible.

- Cobra 1.500€/mes, con las propinas. Trabaja 50 horas a la semana.

- Pero se gasta 1.750€/mes, vive a crédito porque vive cerca de su trabajo, cuando no se lo puede permitir.

- Se endeuda sin darse cuenta. Vive una vida inconsciente.

#2 – Un mando intermedio de una multinacional que vive en una enorme casa a 30km de la Capital

Formación superior. Trabaja para un tercero.

Cobra 5.000€/mes. Trabaja 50 horas a la semana.

Pero se gasta 5.000€/mes sin ahorrar, porque tiene 2 hijos y una hipoteca millonaria, porque vive en un barrio super selecto y se lo gasta todo en ocio.

No ahorra nada. Fliparías al descubrir cuántas familias con recursos viven así, al día, sin ahorrar nada. Si se rompe una fuente de ingresos, adiós vida burguesa…

#3 – Un informático freelance especializado en trading de alta velocidad

- Formación superior, especialización en un sector de futuro.

- Cobra 3.000€/mes, trabajando 20 horas a la semana. Trabaja en remoto con sus clientes.

- Se gasta 1.000€/mes porque vive en una casita de playa en Costa Rica.

- Ahorra 2.000€/mes (tasa de ahorro del 66%) y disfruta de la vida.

#4 – Un emprendedor digital que vende trainings online

- Cobra 6.000€/mes, trabajando 20 horas a la semana. Tiene un pequeño equipo remoto.

- Se gasta 4.000€/mes viviendo bien en España, con su familia.

- Ahorra 2.000€/mes (tasa de ahorro del 33%) y disfruta de la vida.

- Cada año, al cierre contable del año de su empresa, multiplica sus ahorros anuales por 2, cobrando otros 2.000€/mes de dividendos de su empresa.

Este último caso es de lejos, el que te va a permitir ser libre financieramente más rápido.

Como puedes ver, tendrás que elegir tu carrera profesional (tanto el “Qué” – valor producido en un mercado – como el “Cómo” – por cuenta ajena vs por cuenta propia) con mucha atención:

- ¿Habrá mucha demanda en el futuro? Si soy único y distinto, podré cobrar más. Consulta este post sobre las profesiones de futuro para conocer las habilidades más demandadas en los próximos años.

- ¿Me gusta este oficio? Pasas la mitad de tu tiempo despierto trabajando, mejor que te guste.

- ¿Puedo trabajar por cuenta propia? Y así desbloquear tu tope de ingresos y además disfrutar del control de mi tiempo. No te pierdas este post sobre Cómo emprender online.

- Si solo puede trabajar por cuenta ajena, ¿cuáles son las posibilidades de crecimiento, hasta dónde, y a qué velocidad?

La libertad financiera pasa primero por invertir en ti, tus habilidades duras (competencias técnicas) y blandas (el arte de emprender), para maximizar tu capacidad de generación de ingresos.

Si no, los tiempos para llegar a tu objetivo se van a alargar muy rápido.

Paso 4: Crea tu estrategia de ahorros a corto plazo

La gestión cotidiana de tu dinero es esencial para llegar a tu libertad financiera.

Vamos a entrar en detalles, si te parece.

Veamos el caso de una familia con 2 niños.

Sus gastos mensuales se reparten de la manera siguiente:

- 34% – Casa y suministros

- 33% – Comida y servicios esenciales

- 33% – Ocio y placeres a corto plazo

La verdad es que no ahorran casi nada hoy.

¿Qué puede hacer esta familia para mejorar esta situación?

#1 – Cuanto más bajo es tu alquiler mejor

Hay varias opciones:

- Vivir en una casa más pequeña: a menos m2, el alquiler baja, y también los hacen los suministros básicos (agua, luz, gas, seguros, etc.).

- Abandonar el centro de la ciudad e irte a vivir al campo.

- Mantener tu suelo occidental e irte a vivir lejos (América latina, Asia, África), donde el coste de vida es mucho más abordable.

- Vivir en casa de los padres, pues sí, es una opción viable. O en una casa familiar que va a dejar el alquiler/la hipoteca a cero.

- Vivir en una Van (furgoneta), y así disparar tu tasa de ahorros. Factible para un soltero, lo veo más complicado para una familia.

Obviamente a mayores ahorros, “peor vida” vas a tener, según los criterios establecidos en la sociedad actual.

Pero tú no eres un borrego, ¿verdad?

Esto nos lleva directo al punto siguiente.

#2 – Vivir de forma más frugal:

Nos gastamos cerca del 33% de lo que generamos en ocio, regalos, placeres, etc.

Obviamente, si tomas consciencia de dónde te gastas el dinero y por qué, puedes ahorrar mucho dinero teniendo un estilo de vida más depurado:

- Reduce tus actos sociales. Privilegia las comidas en casas de amigos en vez de salir de noche por la ciudad.

- Haz ejercicio sin cuota de gimnasio. Aprende música con YouTube. Etc.

- Cuida tus cosas y aprende a repararlas.

- Vete de vacaciones cuando nadie va o dónde nadie va.

- Fuera vicios: alcohol, tabaco, drogas, juegos, etc.

- Tus amigos condicionan tus gastos. Si son malos consejeros, cambia de amigos. Si, has leído bien. Todos nos hemos alejados en algún momento de unos amigos que no se alineaban con nuestra visión de futuro. A veces nos pasa incluso en la pareja.

#3 – Con la comida no se juega:

Tu cuerpo es un sistema que ingiere comida y produce energía. Así que yo no escatimaría con estos gastos. Aun así, puedes optimizar esta partida:

- Compra comida fresca en mercados. Mejor aún, cultiva tu propio huerto.

- Usa platos más pequeños: gastarás menos y adelgazarás.

- Guisa tu propia comida.

- Evita todos los productos con packaging, son los más caros. Y los más nocivos.

- Crea tú mismo los productos de limpieza y belleza que necesitas.

Si quieres ahorros importantes, tu vida tendrá que ser cada vez más espartana y autosuficiente.

Una vida minimalista, fuera del hiperconsumo que destroza el planeta a velocidad luz…

#4 – ¿De verdad quieres hijos?

Piénsatelo muy en serio si quieres tener hijos.

No voy a desarrollar más este tema, pero una familia se gasta entre 3k€ a 6k€ para vivir y educar sus hijos para un buen futuro. Y no te estoy hablando de una vida de lujos.

Todos tus gastos se van a disparar. Literalmente.

Piensa también en el planeta…

#5 – Asigna cada euro que entra a un propósito concreto

Debes tener una gestión proactiva y cotidiana del presupuesto del hogar.

Asignando cada ingreso a unas partidas de gastos estratégicamente diseñadas de antemano:

- Saca primero el importe que quieres ahorrar cada mes. ¡No es negociable!

- Paga tu alquiler y todos los suministros relacionados.

- Paga tu comida.

- Mensualiza lo que sabes que te vas a gastar más adelante: vacaciones, regalos de navidad, etc… Así anticipas gastos de futuro… y ya no generas deudas inconsciente.

- Crea luego un fondo de emergencia para imprevistos: el coche que se rompe, una fuga de agua, etc. “Shit happens” en la vida, pregúntaselo a Murphy…

- Ocio, es lo que queda, no lo primero que se gasta.

Paso 5: Invierte pronto a muy largo plazo

Ok, llegados a estas alturas has puesto orden en tu presente.

Ha llegado el momento para ti de invertir a largo plazo.

Y es capital que lo hagas cuanto antes, porque el efecto compuesto tarda décadas antes de producir resultados espectaculares.

Empieza a invertir cuanto antes, aunque sea muy poco

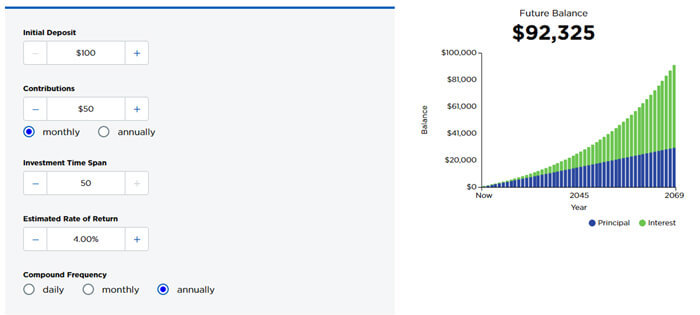

Empieza a lo 20 años si puedes, aunque sea con tan solo 100€ de capital inicial y una aportación de 50€ al mes. Proyectado a 50 años vista, esta pequeña cuota se puede transformar en un increíble capital: 92.325€, a un 4% de rendimiento anual del capital.

Las mejores opciones que tienes para invertir a largo plazo:

- Plan de pensiones

- Fondos indexados para una gestión pasiva de tu capital. Apunta a un 4% anual de rentabilidad

- Bienes inmobiliarios

- Inversión en negocios

En este orden, a medida que tienes cada vez mayor capacidad de ahorro.

Iremos hablando de estas inversiones a largo plazo en un próximo post.

Paso 6: Se súper activo en el camino hacia la libertad financiera

La realidad es que el esfuerzo que vas a necesitar hacer para jubilarte antes de tiempo es enorme.

Así que te recomiendo ser súper activo en este proceso.

Ser estratégico, disciplinado, tener paciencia.

Y sobre todo mucha consistencia.

La libertad financiera presupone que eres capaz hoy de destrozar tu estilo de vida, porque quieres vivir una vida que va a dar enviada a todos tus conocidos, dentro de 15 a 20 años.

Pasa por retrasar la gratificación inmediata – una vida libre sin trabajo –, para disfrutar de una vida completamente única y libre en el futuro.

Pero también tengo que avisarte: no hay garantías de que lo logres.

Pero lo que sí te garantizo es que, si no trabajas todos estos elementos desde la consciencia y la coherencia de tus actos cotidianos, no llegarás nunca a ser libre financieramente.

Y tu vida será una mezcla insufrible de frustraciones y accidentes.

No juzgo a nadie.

Yo he elegido vivir una vida consciente.

Y llevo años ya preparando mi futuro.

De hecho, ya tengo gran parte de mi futuro resuelto.

Pero no tengo ninguna intención de dejar de trabajar.

Me encanta lo que hago.

Me da mucho propósito y me permite crecer a nivel profesional y personal.

Mi plan de vida no pasa por jubilarme de forma anticipada y aburrirme como una ostra.

No.

Mi plan de vida pasa por multiplicar el impacto que genero en la sociedad y en hacer dispararse el placer en mi día a día, 365 días al año.

Estos 12 hábitos te van a llevar más rápido hacia la libertad financiera

He sido estratégico en la sección anterior, así que ahora voy a dar 12 recomendaciones tácticas que te van a llevar más rápido al nirvana de la libertad financiera.

1. Define tus objetivos de vida

¿Cómo quieres vivir la vida?

¿Tienes una “Bucket List”, de las cosas que quieres hacer antes de morirte?

Si quieres progresar, debes poder medir.

Y para medir necesitas definir de forma precisa tus objetivos anuales y alinearlos con tu visión de futuro a más largo plazo.

No basta que saber lo que NO quieres o lo que NO te gusta.

Tienes que definir lo que quieres para tomar las riendas de tu vida.

2. Monitoriza los movimientos de tu dinero, mes a mes

Es la clave para darse de cuenta de desajustes y poder corregirlos a tiempo, antes de que se transformen en catástrofes. El ahorro es duro y lento. El gasto fácil e inmediato.

Necesitas un sistema de control, y este sistema es tu presupuesto mensual.

Trabaja con esta herramienta de forma proactiva.

Es tu verdadero cuadro de mando financiero.

3. Ojo con las tarjetas de crédito

Si eres capaz de pagarlas mensualmente, sin pagar penalizaciones por gasto no cubierto bien. Puedes trabajar con estas herramientas que te permiten retrasar el pago durante 30 días.

Pero la mayoría de los mortales es incapaz de trabajar con estos recursos, sin meter la pata. En este caso, es mejor reducir el número de tarjeta al máximo. Una tarjeta por persona, y que sea de débito. Así no vas a generar crédito mes a mes.

No conseguirás independencia financiera si gastas más de lo que ingresas. Es la base…

4. Crea varias cuentas y automatiza tus ahorros

Necesitas 3 cuentas:

- Una cuenta corriente: es la puerta de entrada de todos tus ingresos. Desde esta cuenta vas a cubrir los gastos esenciales de tu estilo de vida.

- Una cuenta de ahorros a corto plazo: para imprevistos y vacaciones, regalos, etc.

- Una cuenta de ahorro a largo plazo, que te permite invertir en fondos indexados a largo plazo.

La tecnología hoy te permite hacer pagos automáticos. Es lo que tienes que hacer. De esta forma, este dinero no se queda en tu cuenta bancaria operativa. Derívalo de forma instantánea, nada más llegar el ingreso, hacia tus cuentas de ahorros.

Ahora puedes operar el dinero que queda para gestionar tu estilo de vida.

5. Invierte a largo plazo, mensual y anualmente

Activa un pago automático desde tu cuenta de ahorros a largo plazo a tu broker, para que el dinero rinda un 4% anual. Hazlo de forma automatizada, así ni te das cuenta de ello.

Intenta hacer también una vez al año un proceso de revisión anual, normalmente en el cierre anual de impuestos. Es probable que tengas la posibilidad de realizar un ingreso extra anual a tu gestor de fondos en este momento.

Necesitas ambos tipos de aportaciones: la mensual automatizada, que garantiza un importe mínimo anual invertido. Y la aportación anual puntual. Si el año ha sido bueno, es un acelerador sustancial al proceso de independencia financiera.

6. Negocia todo, por defecto, cada año

Presta especial atención a tus gastos recurrentes, los pagos por suscripción.

Puedes ahorrar mucho dinero, por ejemplo, hablando una vez al año con tu proveedor de Internet/móvil, tu seguro, etc.

No temas ponerlos en competición y cambiar de proveedor de vez en cuando.

Piensa en el efecto compuesto, un ahorro de 50€ sobre unas facturas mensuales, tiene un efecto tremendo proyectado a 10 o 20 años vista.

¿Desde hace cuánto tiempo estás en el mismo banco y no has renegociado tus condiciones?

¿El dueño de tu piso?

¿Tu proveedor de luz?

¿Tu servicio de smartphone?

Años verdad. Pues estás dejando mucho dinero en la mesa.

7. Invierte en tu propia formación, de forma continuada

Capacitarse es el secreto para crecer. Hazlo de forma continuada, sobre todo en todas estas competencias transversales que la educación reglada no proporciona:

- Dinero

- Amor

- Salud

Invierte sobre todo en soluciones que te permiten sacar más dinero, salud o felicidad en el futuro.

Opera con la regla del 1 – 10. Invertir hoy 1X para conseguir en el futuro 10X.

En fin, opera con una mentalidad de inversión casi perpetua.

8. Contrata a especialistas

No peques de soberbia.

Otros saben más que tú. Acércate a estos sabios y contrátalos:

- Si tu situación es compleja, acércate a un asesor fiscal. Te puede ahorrar miles de euros en impuestos.

- Si tienes un negocio online, contrata un mentor.

- Etc.

Estos servicios son esenciales para dar un salto de calidad importante en la generación de tu capital.

Los procesos ensayo-errores son impagables. El riesgo es mayúsculo. Y el esfuerzo también.

9. Cuidar & reparar por defecto

Primero, porque así ayudas el planeta.

Segundo porque te obliga a ser cauto con tus pertenencias. Piensa en la ropa, por ejemplo. Tengo unos zapatos que tienen más de 15 años. Obviamente, no los uso a diario, pero si tengo que ir vestido, no tengo que comprarme nada.

Tercero porque con Internet, cada día es más fácil hacer bricolaje guiado. Si algo se rompe, intenta primero repararlo. Las compras de electrodomésticos a menudo disparan el crédito al consumo.

10. Vive más frugalmente

Una vida más minimalista es antes de nada una vida más consciente.

¿Necesitas ser dueño de tu casa? En el 90% de los casos, la respuesta económica a esta pregunta es un NO rotundo y un voto de confianza al alquiler.

¿Necesitas poseer un coche? En muchos casos es mejor vivir sin. Y si vives en una gran ciudad es completamente factible organizarte de otra forma, eligiendo mejor la bicicleta y alquilando un coche cuando te vas de vacaciones.

Aprende a comprar solo lo que necesitas. Elimina lo superfluo de tu vida. Privilegia las compras del ser (experimentar) a las compras del tener (posesión).

11. Cuida tu salud

Construir tu libertad financiera no puede hacerse a costa de tu propia salud:

- Cuida tu sueño

- Haz ejercicio

- Come sano

- Haz chequeos anuales, porque lo que se detecta pronto suele curarse mejor

- Etc…

Sería triste trabajar tu libertad financiera durante 20 años, para tener un cáncer el primer año de tu jubilación.

No todas las deudas son económicas. Años de malos hábitos de salud suelen pasar factura en algún momento.

Cuídate más.

Cuídate mejor.

12. Cuida tus relaciones

Es un complemento a lo anterior, pero si estás solo sin ninguna relación que importe alrededor tuyo, puede que hayas conseguido ser financieramente libre pero, para mí, te has perdido lo mejor de la vida: vivirla en buena compañía.

La soledad mata más que cualquier otra cosa. Sí, más que el tabaco, el alcohol, los problemas cardiovasculares o el cáncer.

Y la soledad afecta igual a los ricos que a los pobres.

Aunque a estos últimos, injustamente, los mata más rápido.

Libertad financiera para principiantes

Puedes que termines esta lectura algo agobiado por todo lo que te queda por hacer y construir.

Es normal que te sientas así ahora.

Pero si estás convencido de que tienes que actuar para llegar a ser más libre financieramente, te animo a empezar este proceso como lo haría un bebé.

Un pasito tras otro:

- Limpia tus deudas

- Gestiona tu presupuesto de forma activa

- Ahorra 5€ al mes

- Crea un proyecto paralelo en Internet para incrementar tus ingresos

- Invierte 100€/mes a largo plazo

- Etc.

Luego, el efecto bola de nieve de todas estas pequeñas mejoras en tu vida irá cogiendo fuerza e inercia.

Al principio, cuesta mucho, luego, todo se hace por rutinas.

Como ahora lo entiendes, la libertad financiera es una decisión y un estilo de vida.

Es un proceso largo de descubrimiento personal y un acto de reivindicación social.

Si has conectado con este post, es que eres un rebelde.

Un inconformista que tiene que digitalizar su carrera profesional cuanto antes para poder coger las riendas de su carrera profesional y vivir, por fin, la vida según sus propios términos.

Vivir libre es para valientes.

Así que quiero ayudarte.

En este training, te cuento cómo arrancar este proceso.